携帯大手3社の2014年度決算がそれぞれ発表された。MVNOが台頭し、市場の伸びが一層鈍化するなか、今回は3社の取り組みについて、決算データから比較していきたい。

携帯大手3社の2014年度決算がそれぞれ発表された。MVNOが台頭し、市場の伸びが一層鈍化するなか、今回は3社の取り組みについて、決算データから比較していきたい。

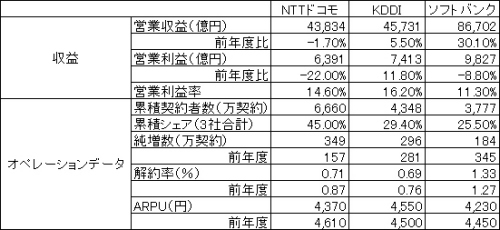

※KDDIの解約率とARPUは「パーソナルセグメント」の数値を掲載

※ソフトバンクのオペレーションデータは、ソフトバンクのみのデータであり、ワイモバイル分は含んでいない。

収益面では、NTTドコモは営業収益が4兆3834億円(前年度比1.7%減)、営業利益が6391億円(前年度比22.0%減)の『減収減益』、KDDIは営業収益が4兆5731億円(同5.5%増)、営業利益が7413億円(同11.8%増)の『増収増益』、ソフトバンクは営業収益が8兆6702億円(同30.1%増)、営業利益が9827億円(同8.8%減)の『増収減益』となった。

NTTドコモの減益の要因としては、月々サポート(1170億円)、新料金プラン(1070億円)、端末機器の粗利縮小(600億円)、携帯端末向けマルチメディア放送の減損(302億)などが挙げられる。しかし、その一方で純増数は新料金プランの投入、東京電力向けのスマートメーター、さらにはMVNO拡大などによる349万の純増(前期156万)と大幅に伸ばした。対前年度比で、MNPによる流出は70%減(38万の転出)、解約率は0.16%減(0.71%)それぞれ改善し、総合ARPUにおいてもdマーケットを中心にしたスマートARPUが順調に増加し、ARPU減少を下支えしている。

KDDIの高収益の背景として挙げられるのが、純増数拡大とARPU向上である。純増数は、「新規契約者数-解約者数」という式から導きだされるが、このうち新規ではMNPで他社からスイッチする顧客が拡大する一方、解約率は0.69%と出口をしっかり塞ぐことができた。特に、解約率ではスマートフォン契約者の50%、auひかりユーザーの60%が加入しているauスマートバリュー契約者は未利用者と比べ解約率が約半分程度とされており、強力な囲い込み策として機能していることがうかがえる。また、ARPU向上では、2015年3月期は4550円と前年度の4500円から50円増加した。背景には、スマートフォンの伸びが挙げられる。2015年3月期には、スマートフォン率が54%に達し、全体の中に占めるLTE端末の比率も50%となった。

「国内の携帯市場はゼロサムゲーム。数は追わない」と純増競争からの離脱を宣言したソフトバンクの移動体通信事業の売上高は4兆1895億円(前年度比32.3%増)、セグメント利益6953億円(14.8%増)と好調だった。スマホ向けゲームアプリを手掛けるスーパーセルやブライトスターなどが増益に貢献した。

ソフトバンクモバイル(SBM)の売上高は前年度より1977億円増の2兆5257億円、セグメント利益は同501億円増の559億円の増収増益だった。一定の契約者増加と手数料削減などが主な要因として挙げられるが、その一方で純増数は184万と昨年度と比較すると約160万減少し、解約率も昨年度と比較し0.05%プラスの1.33%まで上昇するなど、これまでの勢いに陰りが見られる。ソフトバンクとしては、設備投資も一段落し、国内携帯事業から生み出されるキャッシュを使って、海外のインターネット関連企業への投資に成長の軸足を置くという戦略シフトを目指している。

MVNOが台頭し、スマホの普及率も5割強で頭打ちとなるなか、光回線とのセット販売や電子マネー、ポイントカードなどサービス事業への本格進出、そして海外への展開など、今後は携帯回線以外の『収益化』が成長の鍵を握っていくこととなりそうだ。

|

本記事は、株式会社インプレス「ケータイWatch」内で弊社が執筆を担当している連載「DATAで見るケータイ業界」にて5月22日に公開された記事となります。 最新記事や過去の掲載分は「DATAで見るケータイ業界」もあわせてご覧下さい。 |

- ソフトバンクが2014年度決算を発表:日本のソフトバンクから世界のソフトバンクへ、ネット投資事業の積極化を表明

- NTTドコモが2014年度決算を発表:加藤社長が語る「SIMロック解除義務化」「格安SIM」「電力とのセット販売」

- NTTドコモが2014年度第3四半期決算を発表:加藤社長、固定と携帯のセット割「当初は自社顧客基盤強化の方向性」